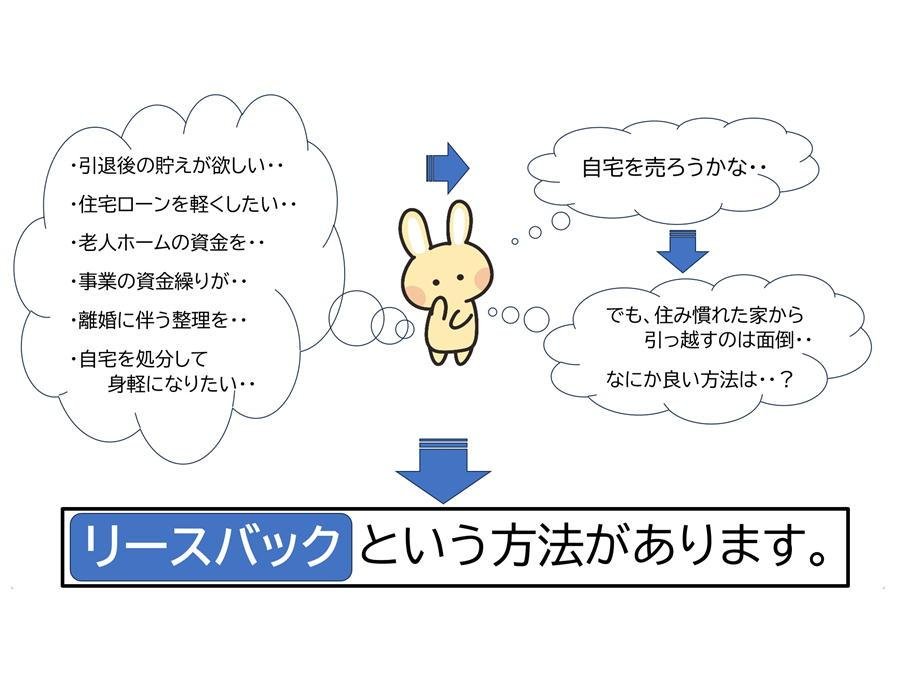

リースバック

「医療費、教育費、老人ホーム入居費等、いま資金が必要・・」

「備えを持っておきたい・・」

「住宅ローンを軽くしたい・・」

「いまのうちに自宅を整理しておきたい・・」

「事業資金、運転資金が必要・・」

「身軽になりたい・・」

・・なにかいい方法は・・?

↓↓↓

そんなときに、『リースバック』をご検討ください。

☆☆☆☆☆

『リースバック』とは?

ご所有の不動産をすみやかに現金化し、なおかつその利用を継続できる仕組みです。

①周囲に知られず、なるべく早期に現金化できる。

②生活環境を変えることなく、そのまま住み続けられる。

不動産には「所有」の面と「利用」の面があります。

人生のステージに変化が訪れた時、お住まいをはじめとした不動産の「所有」の面を柔軟に見直しつつ、「利用」へのダメージを抑えることができる仕組みが『リースバック』です。

どんな時に役に立つの?

お金が必要なとき

まとまったお金が必要になったとき

住宅ローンの負担を軽くしたいとき

事業用の資金のやりくりに困ったとき

老人ホームなどの入居費用の工面をしたいとき

不動産を生前に整理するとき

相続財産を現金化することで、相続を平易化する

相続人に禍根を残さない

相続人がいない場合の生前資産整理

ある種の断捨離、家仕舞い・・

相続した住宅を有効に活用したいとき

現金化した上で、そのまま住み続ける

ほかに、不動産を現金化する方法は?

もちろん、ふつうに『売却』があります。

買ってくれる人が現れることが条件です。そして、高く買ってもらえれば申し分ありません。

売れるのに時間がかかる可能性あるのがネックです。売れない可能性もゼロではありません。

また、住宅ローンなどの抵当権が残っている場合はハードルが上がります。

首尾よく売れたあかつきには現金を得る代わりに、「所有」も「利用」も失います。不動産を明け渡し、どこかにお引越しをする必要があります。

引っ越さずに現金化する方法は?

古くからある方法としまして、『不動産担保融資』があります。

ご所有の不動産を担保に、金融機関から融資を受けます。

不動産には融資元の抵当権が付きます。

この段階では所有者のままです。「所有」しつつ、「利用」も続けられます。

しかし、元本と利息の返済がすぐに始まります。

返済が滞れば、抵当権が実行され不動産を失う可能性があります。この場合、「所有」も「利用」も一遍に失います。

・・ほかには?

近年の手法としまして、『リバース・モーゲージ』という方法があります。

不動産を担保に、金融機関から融資を受けるところまでは、『不動産担保融資』に似ています。

「所有」も「利用」も続けられる点も同じです。

違っているのは、毎月利息だけを返していけばいいところです。だいぶ、負担が軽いです。

では、元本の返済はどうするのかといいますと・・、

元本は、基本的に、「所有者様がお亡くなりになったとき」にまとめて返済します。相続人様が現金を以って、もしくは当該不動産を売却して返済します。後者のケースを多く想定しています。

この『リバース・モーゲージ』は近年「住宅金融支援機構」の後押しを受け、静かに普及しつつあります。

メリットだけでなく幾つかデメリットも存在します。

あとのほうで、もう少しご説明致します。

では、最初に戻って、『リースバック』だとどういうことになるの?

リーズバックは、先に不動産の「所有」を手放し、代金を得ます。これは売買契約です。

そして、売った人は、買ってくれた人(会社)に、今度は賃料を支払うことで、賃借人としてそのまま住み続けることができます。賃貸借契約です。

「所有」を手放し、代金を得た後も「利用」を続けられる、これがリースバックです。

さらに、契約の仕方によりましては、将来的にその不動産を買い戻す可能性も残されています。

☆☆☆☆☆

『売却』と、リースバックの違いは?

所有権が移転するという点は同じです。

違いが出るのは、現金化のスピードです。そして、現金化の可能性です。

『売却』は、広告活動を行うのが基本です。そして買ってくれる人が現れるのを(ときには気長に)待つ、という面があります。

その点、リースバックは、「話が早い」面があります。

そして、「その後も賃借人として住める」点に大きな違いがあります。

『不動産担保融資』と、リースバックの違いは?

「現金を得て、とりあえずその後も住める」という点は似ています。

大きく違うのは、不動産担保融資はその名の通り「融資」であって、お金を借りたあと元本と利息の返済が始まります。返せなければ抵当権実行の憂き目に遭いかねません。

リースバックは、融資を受けるわけではありませんので、抵当権の設定も実行もありません。抵当権の観念がありません。

『リバース・モーゲージ』と、『不動産担保融資』の違いは?

リバース・モーゲージは、不動産担保融資の一種です。

融資であり、抵当を入れて、とりあえずそのまま住める点で同じです。

借りたお金を返さなければならないのも同じです。

ただ、一点大きく違うのは、「元本の返済方法」です。

続きます。

『リバース・モーゲージ』とは?

不動産を担保に入れ(=抵当権を設定し)、融資を受けます。

その後、金利分だけを返済していきます。

元本は、基本的に、「ご本人がお亡くなりになった」ときに一括して返済します。

元本の返済の主体は、相続人の方です。その時点で現金があれば現金で賄います。抵当権が抹消され、不動産は手元に残ります。それができれば、あまり問題は残らないと思います。

一方、現金が無ければ抵当に入れてある不動産で賄います。

ここで疑問が生じます。

清算しきれなかったときはどうするのか・・?足りなかったら・・?

契約時(融資時)に慎重な審査を経ていても、将来の相場は判りません。

生じ得ることです。

その場合、足りなかった分が「借金」として残ります。

そして、ご本人がお亡くなりになっていますから、基本的には借金も相続の対象になります。

ですので、「足りなかった分」も相続をする人たちが受け継ぐことになります。

これが従来型です。『リコース型リバース・モーゲージ』と呼ばれたりします。

ちょっと負担じゃないかな?・・とお感じになる方も多いと思います。

実際、このリコース型では「相続する予定の人(推定相続人)」の、「リバース・モーゲージ契約に伴う事前承諾」が得られないケースが多く、それがハードルの一つとなっていました。

そのハードルを解消するのが、のちに現れた『ノンリコース型リバース・モーゲージ』と呼ばれるものです。

「ノンリコース」=「遡及しない」→「負債が相続人にまで遡及しない」→「責任範囲を本人に限定する」、という意味合いです。

責任が及ばない代わりに融資額や金利など契約内容に条件が反映されますが、「相続する人に迷惑をかけずに済む」というメリットがあり、使いやすくなったが故に利用される方が増えつつあります。

それが『リースバック』だとどう違うの?

リバース・モーゲージ利用の主な懸念材料は、、、

その1=金利上昇リスク

リバースモーゲージの金利は、変動金利です。

毎月金利を返済すればいいのですが、その返済額に変動リスクがつきまといます。

その2=担保評価割れリスク

上記のように、契約時点での担保評価が、契約満了時点でそのまま通用するかは不明です。

所有者様が生存中に元本返済を迫られるリスクは、可能性として残ります。

この点リースバックですと、融資ではありませんから金利は生じません。

将来の担保評価を気にする必要もありません。

「抵当権の上に住む」のではなく、「賃貸借関係のもとに住む」という明確さもあります。

そのほか、土地に対する評価が中心となりがちなリバースモーゲージは「土地付き戸建て」を主な対象としますが、リースバックは「戸建て」にも「マンション」にも対応できる面があります。

更には、リバース・モーゲージは基本的に推定相続人の存在を必要としますが(なくても利用できるケースはあります)、相続関係を前提としないリースバックは、より広いニーズにお応えできる可能性があります。

リースバックにおける賃貸借関係の中身は?

リースバック契約における大きな勘所です。

賃貸借関係は、二種類の契約方法があります。

一つは「普通賃貸借契約」。もう一つは「定期賃貸借契約」。

「普通賃貸借」は、賃貸アパートや賃貸マンションで多く使われるものです。

双方合意のもと、1~2年ごとに更新をしてゆくのが一般的な形です。

「定期賃貸借」は、事業用に用いられることが多いですが、リースバックにおきましても用いられます。

こちらは、「期限を切ってそこで終わりにする」ことを本旨としますが、賃料滞納など問題がなければ合意の上に「更新」できることを内容に盛り込んでいる契約もあります。

盛り込まれていなければ、期限が来たら退去となります。

大切なのは、住まわれる方が、「どれだけの間住みたいのか」、「長期間住みたいのか、短期間でもいいのか」、「明確な期限があるのか、ないのか」、そういった先々の見通しをお持ちになり、ご希望が反映された契約内容であることを、ご契約に際して慎重にご確認なさることです。

売却価格に目を捉われがちですが、この賃貸借契約の内容を誤ると、取り返しのつかないことになります。

リースバックのデメリット

「通常の売却に比べて、売却価格が少し落ちること。」

メリットの裏返しです。

しかし、融資であるところの「リバース・モーゲージ」と比べますと、有利なケースが多いかもしれません。

「賃料がかかること。」

ご売却後は賃貸借です。賃料がかかります。

ちなみに、賃料の設定も大事なポイントです。

ご希望される賃貸借期間も絡みますが、非常に大まかに言いますと、提示を受ける売買価格が高ければ賃料も高くなる、という傾向はあります。

複数のプランの提示をお受けになり、無理のない賃料設定なのか、慎重にご判断されることが大切です。

☆☆☆☆☆

『リースバック』は、「利用」の負担を抑えます。

負担とは、まずなによりも、生活環境が大きく変わってしまうこと。

売ってしまうと、あるいは借り入れたお金が返せなくなってしまうと、それまで住み慣れた環境(家)から出ていかなければならなくなったり、お子様の教育環境も変わらなけらばならなくなったり・・。

シンドイことです・・。

リースバックは、従前と変わらないまま住み続けることができます。

『リースバック』は、「所有」の不安を抑えます。

不安とは、不動産(家)を失ってしまうこと。売却の場合、一遍にすべてを失います。

融資の場合でも、お金を返せなくなると、その不動産を失います。人によりましては、失ってはいなくても、「失うかもしれない」ということが大きなストレスになるかもしれません。

シンドイことです・・。

その不安は、「融資を受ける」ことから生じます。「人からお金を借りる」ことから生じる不安です。

リースバックは、人からお金を借りるわけではありません。

リースバックに、「融資」という要素はありません。そこが、『不動産担保融資』や『リバース・モーゲージ』と大きく違うところです。

☆☆☆☆☆

実際のところ、どんなケースで有効なの?

・まとまったお金が必要になったとき・・

第一の用途です。生活環境に影響を与えずに用立てることができます。

・せっかく組んだ住宅ローンが、なにかの理由で払えなくなったとき・・

払えないものは仕方ありません。次なる策を考えればいいことです。住宅ローンの「整理」はいくつか方法がありますが、「結局手放す」ケースがほとんどです。『リースバック』は、条件がクリアできれば、続けてお住まいになれる可能性が残されています。

・事業用の資金のやりくりに困ったとき・・

『リースバック』の対象となる不動産は、住宅に限られるものではありません。また融資ではありませんので、資金使途の限定も受けません。たとえば事業用のビルや倉庫など、現金化した上で継続利用できるのが『リースバック』です。

・老人ホームなどへの入居待ちのとき・・

数年待ちが当然と言われてしまうこともある各種施設へのご入居。同時にご自宅のご売却も、ということになりますと、そのタイミングを計るのは至難の業となりがちです。先にご自宅をお売りになり、賃貸住宅で施設へのご入居まで一時しのぎという手もありますが、言うほど易しくはないかもしれません。『リースバック』は、このようなケースにはモアベターな解の一つとなり得ます。

・不動産の生前の整理・・

不動産を相続財産として、ゆくゆく「跡を継ぐ人々」に引き継いでもらおうとお考えになるのは、言うまでもなく至極当然の考え方です。

一方、「自分が生きている間に整理しておきたい。」という考え方があるのも事実です。ご自身のライフを充実させるための資金ということもありますし、あるいは相続する人が複数人いらっしゃる場合に、不平等になりがちな不動産を現金化することで分割の平等化を図るという考え方もあります。

さらには、いささか極端かもしれませんが、ひところ流行りました「断捨離」という言葉を引き出しますと、時間をかけて余分な家財を整理し、未練を残しつつも衣服を整理し、そしてお元気なうちにご自宅を整理する、ということも・・。

・お独り身のご自宅を・・

ご両親から受け継がれた戸建てのご自宅・・。または、ご自身でご購入されたマンション・・。ご相談が多いケースです。

☆☆☆☆☆

「医療費、教育費、老人ホーム入居費等、いま資金が必要・・」

「備えが足りない・・」

「住宅ローンが払えない・・」

「いまのうちに自宅を整理しておきたい・・」

「事業資金、運転資金が必要・・」

・・なにかいい方法は・・?

↓↓↓

そんなときに、『リースバック』をご検討ください。

『リースバック』のご相談は、

クラウディア不動産株式会社

092-791-2021

まで、お気軽にどうぞ。